青岛农商银行是经国务院同意、原中国银保监会批准的全国副省级城市中7家全市整体改制成立的农商银行之一。位列英国《银行家》“全球银行100强”第295位、”全球银行品牌价值500强“第305位。在迈向金融高质量发展的新征程中,青岛农商银行始终坚持做好做实科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章,助力发展新质生产力,为加快建设金融强国作出新的更大贡献。

2023年,青岛农商银行开启数字化转型三年三步走战略规划,围绕对外智能化服务、对内数字化管理两条主线,推动数据思维贯穿经营管理全过程。转型过程中,青岛农商银行重塑了数据治理组织架构,成立了数据资产管理中心,逐步实现数据应用从散点式向体系化建设,数据管理从被动服务向主动赋能转型。在此背景下,青岛农商银行与观远数据合作,进一步探索搭建更为敏捷的企业级BI智能数据平台,为业务人员越来越多的数据分析需求提供更便捷的支持。

近日,青岛农商银行信息科技部副总经理修文娟受邀参加了观远数据主办的金融研讨会,从建设背景、人才保障、产品赋能、精品场景四大维度,重点分享了青岛农商银行企业级BI智能数据平台建设和推广的实践经验。

以“人才·产品·场景”思维,建设企业级BI智能数据平台

加强业务与技术融合,是青岛农商银行开启企业级BI智能数据分析平台建设的重要背景。

在该平台建设前,青岛农商银行已经建设了数据整合平台、数据运营平台、数据分析服务平台,但数据加工、数据提取、数据报表、数据看板相关工作主要是由科技部门负责,业务部门主要负责提出数据使用需求。如何实现业务与技术的融合,青岛农商银行的数据应用陷入了五大困境:

· 性能之困:数据量过亿之后,平台进入“小马拉大车”的状态;

· 系统之困:传统固定报表的开发效率不能及时满足业务人员的需求;

· 工具之困:业务人员缺少高效进行数据分析、数据挖掘的“利器”;

· 应用之困:业务人员不懂技术,数据需求的压力集中在科技人员身上;

· 思维之困:停留在“业务提需求、科技做需求”的传统线性应用链路。

如何突破以上困境?打破惯性思维,以“人才·产品·场景”思维建设企业级BI智能数据平台,正是青岛农商银行找到的破局之道:

· 人才:倡导“让数据说话、用数据决策”数据文化,培育复合型数据人才;

· 产品:搭建BI+AI智能数据平台,为业务人员打造“一站式、便捷化”数据应用工具;

· 场景:通过“走转改”,从被动接收业务需求向主动挖掘业务场景转换。

修文娟在分享中解释道:“‘走转改’就是走基层,转思路,改服务。走基层是深入总行业务部门和基层一线,主动挖掘应用场景;转思路是转变技术等需求上门的被动思路;改服务是改变传统业务提需求,技术做开发的服务模式,借助观远数据“让业务用起来”的BI工具,转变为‘科技搭台,业务唱戏’。”

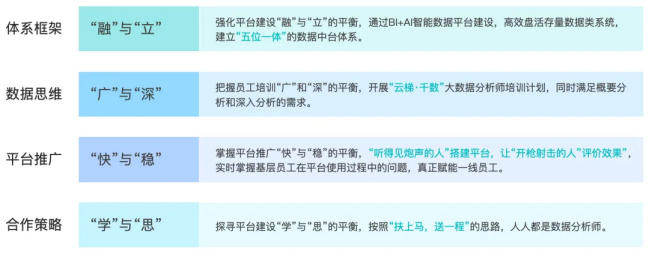

具体到企业级BI智能数据平台的整体建设思路,青岛农商银行明确了需要正确处理的四组平衡关系:

青岛农商银行期望借助与观远数据合作建设企业级BI智能数据平台,实现各业务需求能够直接与数据集市联动,业务人员可根据自身要求拖拉拽式操作及时响应用数需求,形成一个灵活程度高、开发时间短、反馈速度快的数据应用良性循环。

2023年8月,企业级BI智能数据平台建设论证完成,10月正式进入开发阶段,由青岛农商银行行内人员主导整体流程,至12月平台正式上线,完全承接了行内开门红和综合考核等高频应用场景。至2024年6月,青岛农商银行已在平台上实现了200张数据看板、30个数据大屏的部署,点击量超过10万余次。

培养复合型人才队伍,实现人人都是数据分析师

修文娟在分享中讲到:“智能数据平台建设的核心不在于输出多少张报表、多少个看板,而是为全行培养具备数据分析素养、数据分析能力、数据分析思维的复合型人才队伍”。青岛农商银行规划的目标是通过搭建平台培养业务人员数据分析能力,实现人人都是数据分析师。为此,青岛农商银行开展了多项工作。

其一,着力打造以智能决策平台为核心的数据平台赋能体系,让业务人员“能用”。整合行内现有的数据报表平台和其他各类数据平台,逐步将固定报表迁移至决策平台,赋能业务人员自主分析。同时充分利用行内已有大数据平台和数据整合平台,为智能决策平台提供底层的数据支撑和资产目录。

其二,开展“云梯·千数”数据分析师培养工作,让业务人员“会用”。通过从培养阶段到的体系化数据分析能力培训,到提升阶段的全行级数据分析大赛,到产出阶段培养出兼具数据能力和业务思维的数据分析团队,逐阶培养业务人员数据分析软实力,实现人人都是数据分析师。

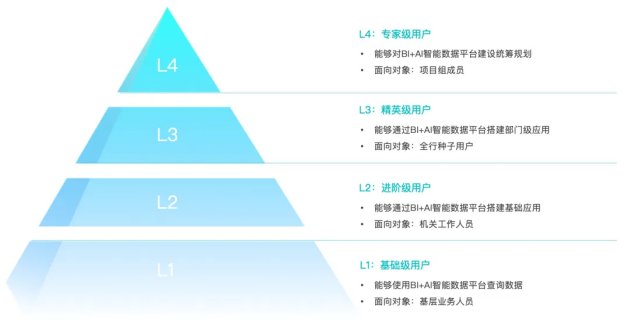

青岛农商银行将数据分析师的培养分为了四个层级:

具体到人才培养的方式上,青岛农商银行主要进行了五项动作:

1、深入基层

针对L1/L2级用户,主动走进总行个部门、各分支机构,现场解决一线业务人员实际遇到的问题,让一线业务人员由被动接受转化为主动应用。

2、重点支持

深入挖掘各个业务部门具备成为L3级用户的员工,打造成为平台应用的种子用户,提供一对一的VIP服务,在全行范围内先树立标杆,以此带动周围的部门、同时将平台用起来。并通过建立平台应用龙虎榜,提升种子用户的积极性。

3、强化支撑

将企业级BI智能数据分析平台建设与推广按照精品项目的要求打造了专业性强、分工明确的项目组,并成立“星火战队”深入业务部门收集与及时响应业务部门的数据需求。在项目上线后,“星火战队”深入总行各个业务部门宣讲系统功能,通过业务部门的实际应用场景来讲解系统的使用,以确保系统能够快速推广。

4、直播推广

成功举办首期“星智数海”数智分析实战训练营直播活动,吸引全行1000余名员工参与,点赞数超过12000余次。

5、培养计划

在全行范围内开展“云梯·千数”数据分析师培养计划,到2025年底之前为全行培育1000名数据分析师。

快、多、易、广、强,企业级BI智能数据平台赋能银行经营提效

与观远数据合作的企业级BI智能数据平台上线后,为青岛农商银行的数据应用提供了强力的产品赋能。修文娟在分享中从“快、多、易、广、强”五大角度阐释了平台为银行数据应用带来的可见价值。

1、查询速度快,亿级数据秒级查询

企业级BI智能数据平台上线后,青岛农商银行基于平台亿级数据秒级查询的高性能,突破了传统数据报表查询瓶颈,铺底2亿FTP数据,支持业务人员灵活查询;铺底3亿金融资产数据,助力全行“归巢”活动;支持大额存款变动及时查询,重点客户精准跟踪;全面覆盖公司、普惠、个贷条线贷款数据。借助企业级BI智能数据平台赋能全行多个应用场景,高效解放数据查询人员。

2、图表类型多,支持各类主流图表

银行数据分析需求多,往往需要制作各种可视化图形,通过与观远数据合作建设的企业级BI智能数据平台,青岛农商银行实现了多种图表类型的可视化展示,平台支持图形和Excel随意切换,提升了图表制作效率。

3、平台操作易,业务人员快速上手

智能数据平台基于观远BI的易用性,支持业务人员0代码、拖拉拽式操作,自主搭建看板。目前青岛农商银行的智能数据平台中,70%的看板都是由业务部门自主搭建的。平台的易用性还为青岛农商银行各业务部门带来了更多改变:

· 公司金融部借助平台实现了考核指标和管理指标100%覆盖,考核指标和日常管理指标每日自动更新,PC端与手机端数据同步;

· 风险管理部借助平台建立了信贷业务全景图,多维展现全行信贷资产现状,告别了过往通过基层逐级填报数据的方式;

· 分支机构基于平台赋能,承接了总行各项战略规划指标的跟踪,搭建了分支机构个性看板。

4、数据应用广,桌面移动两端联动

借助观远数据移动BI能力,青岛农商银行将平台与行内智慧办公系统打通,支持移动端数据实时查询,支持单点登录、用户信息直接同步HR系统,PC端应用已完成看板灵活转换为移动端应用。目前,银行经营数据可以通过手机端每日更新,管理人员和业务人员无需登录内网办公系统,也能随时掌握经营数据。

5、系统能力强,快速对接各类系统

基于观远BI强大的多源数据整合与系统对接能力,青岛农商银行优化了数据平台架构,打造一体化数据门户,实现了“1+1>2“的效果。

打造精品应用场景,助力全行业务发展

企业级BI智能数据平台落地后,青岛农商银行打造了全行首批精品应用场景,并从技术创新、赋能业务、释放基层等维度选取行内十大精品应用场景重点推广,助力全行业务发展。修文娟在分享中展示了青岛农商银行重点打造的部分精品应用场景对业务带来的变革。

1、公司金融驾驶舱,首次实现前台部门自主搭建大屏

· 过去:业务部门依赖科技提供数据报表或临时查询,缺少自主分析利器,无法根据业务变化实时调整数据应用。

· 现在:充分挖掘前台部门种子用户,借助观远BI的产品能力,实现部门大屏自主搭建,解决了传统向科技提需求链路长、灵活性低的问题。

2、风险管理驾驶舱,首次实现风险数据视图全景展示

· 过去:风险条线数据缺少统一的集约化管理,许多数据依赖于基层报送,数据时效性和准确性无法保障。

· 现在:依托风险管理部种子用户,对全行风险条线数据进行全面梳理,核对数据准确性后形成风险管理驾驶舱,实现了贷款多维度的展示,且能够实现大额贷款以及潜在风险贷款风险状态的逐笔跟踪。

3、办贷时效大屏,首次实现办贷流程全链路分析

· 过去:行内办贷时效类底层数据没有形成统一标准,流程不明确导致办贷时效类数据处于真空状态。

· 现在:协同业务部门对办贷全流程进行梳理,提取关键节点,建立到人、到机构的数据监控大屏,得以实时监测到信贷业务审批情况、审查审批中心每日工作量及工作质效、分支机构提报贷款资料的质量情况。

4、客户经理大排名,首次实现精细化员工排名数据

· 过去:传统绩效类数据仅提供最终结果,缺少对过程的管理和分析,无法为员工的提升提供支持。

· 现在:借助平台能力建立了多位排名分析维度,在提供数据支撑的同时增加雷达图对比数据,不仅实现了公司内客户经理排名的每日更新,每个客户经理的短板也可通过雷达图逐一展现,为员工的提升提供数据支持。